Kako što kaže Alphaville, blog o tržištu Financial Timesa, pacijent ne odgovara na terapiju. Na reanimaciji je … već sedmi dan zaredom. Izgleda da je danas i Azija pritisla Panic Button. Za četvrtak:

Ante Čičin Šain i što uzrokuje paniku

Ante Čičin Šain, prvi guverner HNBa s pravom, s obzirom na našu bankarsku povijest, poziva na smirivanje nervoze u javnosti kako uistinu nebi došlo do prave bankarske panike. Šain je mislio na rastuću zabrinutost hrvatskih građana oko ugroženosti stranih banki vlasnica naših banaka – što, u očima javnosti, direktno ugoržava

Iako je uvijek moguće napraviti od muhe slona, nema nikakvog razloga za paniku i nervozu hrvatskih građana. Ne vjerujem da će doći do stečaja bilo koje banke inozemne vlasnice naših banaka, no čak i ako se to dogodi, kupac se uvijek može naći.

Panika je prizivanje vraga, jer ako ga jako prizivate, možete biti uspješni. Nema razloga ni za paniku ni za prozivanje vraga.

Iako nema razloga za paniku, jer financijska kriza vani ne ugrožava depozite hrvatskih građana u Hrvatskoj koji su i ovako osigurani, solidan i realan razlog (poput realnog saznanja da je određena banka u nevolji) nije ni potreban da bi se situacija zakotrljala nizbrdo.

U ovakvim vremenima, i s obzirom na naša iskustva, dovoljno je da se proširi manja glasina o nedostatku gotovine u nekoj podružnici (zbog recimo tehničke greške) ili pak da se omanja grupica penzionera zaputi na šaltere bojeći se za nedostatak gotovine ili misleći da panika u drugoj zemlji utječu na njihovu banku, na što reagira druga veća “grupica” misleći da ova prva ima neku negativnu informaciju o sigurnosti depozita, kvaliteti kredita banke ili veličini plasmana – a nema. Ne treba zaboraviti ni senzacijolistički medijsku mašinu u Hrvatskoj. I panika nastupi. Generator takvih panika je asimetričnost informacija – jedna strana ne zna dovoljno o drugoj strani kako bi donjela ispravnu odluku, tj. nepostojanje ispravnih, sigurnih i verificiranih informacija za sve sudionike. (Postojanje sistema osiguranja depozita osigurava i informaciju za sve da je novac u bankama do određene svote osiguran i tako ublažuje u nekoj mjeri asimetričnost informacija i paniku.) Banke se nađu na udaru bezrazložno paničnih građana; zaraza i run on the bank se proširi na više banaka; bilance banaka se rapidno počnu pogoršavati. Striktno govoreći, nagli propast brojnih banaka na taj način je bankarska panika. Upravo nepostojanje solidnog i realnog razloga dovodi do panike.

Postojanje realnog razloga, poput realizacije da je određena velika financijska institucija u značajnim nevoljama dovodi do stvarne bankarske krize.

Blog o ekonomiji New York Timesa Economix je prije neki dan imao odličan kratki primjer o uzroku panika.

Yesterday my mother wrote me the following (real) e-mail:

From: Mom

To: Catherine Rampell

Subject: Important

Try to take some $ out of your account at an ATM asap — doesn’t have to be [your primary bank]. Some are predicting scarcity of cash from banks in this mess.

I wonder how many other worried mothers are sending the same message to their offspring. For the record, I’m not taking my mother up on her suggestion.

… Prošlo u Senatu

Čitav tekst prijedloga zakona (Emergency Economic Stabilization Act of 2008) koji je prošao u Senatu. (pdf) Zbog veličine teksta po stranici i ostalih provizija nevezanih za financijsku krizu, tekst ima 451 stranica. Prvih 112 stranica se odnosi na predloženi TARP. Pa tko voli nek izvoli.

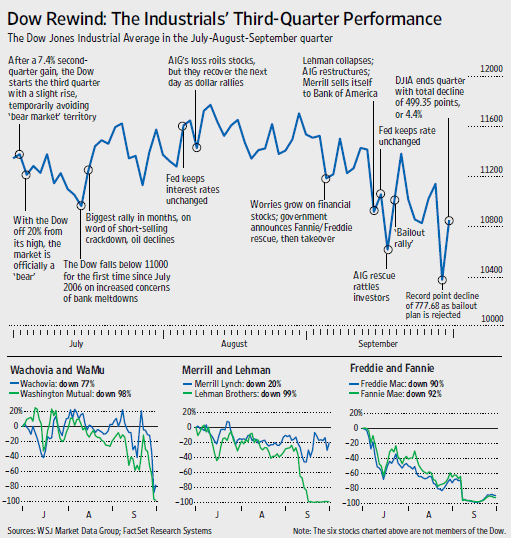

Kvartalni grafovi

“Bailout Nation” via WSJ

Vodpod videos no longer available.

O Potresima u Kontekstu – Charles Calomiris & Peter Wallison

Via WSJ. Prof. Calomiris sa Columbia University i Mr. Wallison iz AEI pridaju veliki dio krivnje za financijske probleme i potrese u kojima se nalazi Amerika lošim odlukama državno sponzoriranih i štićenih poduzeća Fannie Mae i Freddie Mac te onima koji ih je štitio. Podsjetnik ukratko: Fannie Mae (Federal National Mortgage Association) je stvorena 1938. kako bi osiguravala (ili snabdjevala) likvidnost putem sekundarnog hipotekarnog tržišta kroz kupovinu izdanih hipoteka od banaka i ostalih hipotekarnih kreditora (začetnika) te garantiranje glavnice i kamata na iste. Na taj način oslobađala je knjige banaka za izdavanje novih, svježih, hipoteka, po mogućnosti po nižim kamatama, pa tako nominalno služi (služila je) u poticanju i financiranju kupovine kuća i cijenovno dostupne stambene politike. Upravo sa tim posljednjim ciljem autori imaju problem. Freddie Mac (1970. Federal Home Loan Mortgage Association) je na sličan način participirao na sekundarnom hipotekranom tržištu; kupovao je hipoteke od kreditora u primarnom tržištu, prepakirao ih u nove instrumente (mortgage backed securities) i prodavao investitorima. Tom aktivnošću Freddie je osiguravao stalni priljev novca primarnom hipotekarnom tržištu koji je izdavao hipoteke kupcima.

Calomiris i Wallison ukazuju da su u razdoblju 2004.-2007. ta dva poduzeća bila najveći kupci subprime i Alt-A hipoteka (Alt-A su niša iznad subprime ali još uvijek ne Prime ‘A’, hipoteke. Naziv je kratica za Alternative A). Na taj način izrazito su stimulirala razvoj tržišta nekvalitetnih, suboptimalnih hipoteka koje su se poslje pretvorile u “toksički” dug. Korijeni takvih odluka Fannie & Freddie sežu iz više faktora. Oba poduzeća su imala implicitnu državnu garanciju dugova, što ima je u očima tržišta dozvoljavalo da posuđuju po povlaštenom tretmanu i taj novac koriste za kupovinu hipoteka i hipotekarnih izvedenica. Nakon što su 2003/04. otkriveni skandali u obje firme, Kongres ih je pritisnuo da objasne svoju vrijednost društvu zbog koje uživaju povlastice poreznog novca i državne zaštite. No, nisu samo skandali bili razlog pritiska. Ekonomske studije su pokazale da Fannie i Freddie nisu postizale svoje nominalne ciljeve, tj. svojom kupoprodajnom aktivnošću na hipotekarnim tržištima omogućavale smanjenje kamatnih stopa na hipoteke za kupce. Neki od uzroka današnjih problema, po nekim komentatorima i analitičarima, je i Community Reinvestment Act kojeg je Kongres donio 1995. Cilj je bio spriječiti diskriminaciju u bankovnom poslovanju protiv siromašnijih četvrti i obavezati banke na poslovanje kroz čitavo tržište. Banke i ostale financijske institucije su zbog toga bile primorane posuđivati i stvarati mogućnosti za hipotekarno kreditiranje i kreditno nepodobnim klijentima, a uz to dozvoljena je sekuritizacija subprime hipoteka.

Argument koji su Fannie & Freddie dale u svoju obranu je da vrijednost koju pružaju je cijenovno dostupno stanovanje (affordable housing). Argument je bio hvale vrijedan – obitelji koje se ne bi kvalificirale za hipoteke jer nisu kreditno sposobne će ovako dobiti šansu za kupiti kuću, i ispuniti Američki san, jer će Fannie i Freddie kupiti njihove riskantnije hipotekarne zajmove na sekundarnom tržištu. Kongres je to pozdravio, progledao kroz prste i nastavio politiku implicitne državne zaštite. No da bi Fannie i Freddie potvrdile tu vrijednost za društvo pod čijom izlikom su se provukle, trebale su agresivnije kupovati subprime i Alt-A hipoteke. Kao što već čitatelji znaju, te hipoteke se izdaju (pogotovo subprime) riskantnijim kupcima, nižeg prihodovnog razreda i većeg kreditnog rizika, čija vrijednost je klabirala nakon prsnuća nekretninskog mjehura. Subprime i Alt-A su 2003. činile 8% svih postojećih hipoteka. U 2006. taj postotak je već bio na 20%. Zbog povećane potražnje za tim vrstama hipoteka primarni izdavatelji su srozavali standarde pod kojima su posuđivali novac sve riskantnijoj klijenteli. To je bilo vrijeme kada su nastali ninja loans – No Income, No Job, No Asset; kada su klienti bili primamljeni vrlo niskim početnim kamatama i uplatama, neznajući da će kasnije vrijednost tih uplata naglo skočiti i staviti ih u situaciju da ne mogu uplaćivati mjesečne rate.

Kao što i priliči izbornoj sezoni, autori iznose i neke politčke optužbe na račun Demokrata (oba imaju mjesto u konzervativnom AEI), koji sada pozivaju na pojačanu regulaciju dok su 2005. prešutili, uključujući Obamu, predloženi regulacijski paket za Fannie i Freddie. Demokrati optužuju i deregulacije za sadašnje probleme. Postoji razlika između deregulacije u raznim ekonomskim sektorima – nema potrebe da država regulira veličinu sendviča u avio kompanijama – i deregulacije u bankarskom sustavu ili pak postojanje zastarijelog regulativnog okvira za financijski svijet nekog drugog vremena. Drugim riječima, nepostojanje ikakvog regulativnog okvira, kao što je jučer iznio Christopher Cox, za određene instrumente (over-the-counter derivatives) kao faktor u današnjoj krizi nije isto što i smanjivanje postojećih regulacija. Neke vrste deregulacije su se pokazale i dobrodošlim u posljednje vrijeme – da Glass-Steagall Act nije ukinut 1999. i tako dopušteno spajanje komercijalnih sa investicijskim bankama, Merrill Lynch ne bi bio kupljen od BoA, već bi bankrotirao. Zanimljiv je i podatak da su 4 najveća primatelja Fannie Mae i Freddie Mac doprinosa u predizbornoj kampanji u razdoblju 1989.-2008. četiri Demokrata: Christopher Dodd, John Kerry, Barack Obama i Hillary Clinton. (Članak u nastavku)

O Potresima u Kontekstu – Skidelsky i Milton Keynes

Prije koji dan Lord Robert Skidelsky je napisao kratki osvrt o trenutnom globalnom financijskom potresu i stavio ga u povijesni kontekst ekonomskih struja. Esej je napisan za Project Syndicate, ali tamo još nije objavljen. Ja sam ga pronašao u Globe&Mail i na njegovim osobnim stranicama. Profesor Političke Ekonomije na Warwick University, Skidelsky je najpoznatiji po svom biografskom opusu – oko 3000 stranica u 3 komada – John Maynard Keynes-a. Ovo je vjerojatno najbolji sažeti, britki i balansirani podsjetnik za širu publiku o ciklusima ekonomskih teorija slobodnog tržišta u 20. stoljeću koji su se pojavili kao odgovori na postojeće makro krize te kako su te teorije izašle iz mode. Iako nema garancije da je Skidelsky sigurno u pravu svojim razmatranjem posljedica financijskih potresa – iz razloga koje i sam navodi – nije pogrešno zaključiti da je prilično on the money. Ciklusi ekonomskih paradigmi se izmjenjuju nakon većih kriza. Ovo je jedna takva kriza. Skidelsky se koristi Sj.Američkom terminologijom – Liberal znači, što bi mi rekli lijevo, Conservative je desno – suprotno europskom razumjevanju pojma liberal.

Blog se vraća kući … potresima

Vratio sam se sa odmora pa bi se sada blogiranje trebalo nastaviti redovnim, uobičajenim tempom. Mediji su zaokupljeni događajima na Wall Streetu – bankrot Lehman Brothersa, jedne od 5 “naj” američkih investicijskih banaka te, većom tragedijom, prodaja Merrilla – uz sva ostala nemila događanja u globalnoj financijama i ekonomiji. Situacija sa AIGom, jednim od najvećih osiguravatelja u financijskom svijetu, se još treba riješiti. Problem je likvidnosti, ne solventnosti; AIG utječe na svaku industriju u svijetu; bankrot je realna mogućnost. FED danas regularno zasjeda i donosi odluku o kmatnoj stopi. Valjda (nadam se) će biti i nekih stručnijih komentara u našim medijima osim samog prepričavanja vijesti od posljednjih 5 dana. Pogotovo o načinu na koji bi ovi problemi mogli utjecati na Hrvatsku ekonomiju. Ništa se ne bi trebalo dogoditi iznenada, već će makro utjecaj biti sporijeg ritma na koji se može odgovoriti kreiranjem određenih politika. Dr. Ante Čičin-Šain je danas komentirao u Jutarnjem o potresima i njihovom utjecaju na Hrvatsku. Otvoreno danas će govoriti o ekonomskom stanju u zemlji, domaćim dionicama kao i potresima u financijama.

Imajmo na umu i domaća ekonomska pitanja. Puno važnije od bankrota američke investicijske banke su domaća inflacija, prodaja INE, riješenje problema brodogradilišta. Posljednji Doing Business ukazuje koliko posla ima i koliko se “kao” radi.

Europska ekonomija je pogođena i ne odvaja se….

Činilo se kao da će Europa (euro-zona) izbjeći ekonomski “napad” iz Amerike i proći najgori dio globalnog usporavanja. Možda, ali znakovi za sada ukazuju da to neće biti baš tako. Sa ekonomijom od oko $12.2 bilijuna, euro-zona je druga po veličini nakon Američke. Da li će upasti u recesiju ili “samo” tvrdo pasti još se  ne zna. Po nekim analitičarima, upravo je izgledno da će EU pasti u recesiju, dok će se Američka polako i otegnuto izvući ili je za dlaku izbjeći. Po drugima, Američka je već u recesiji koji mjesec. Recimo da je priča jednostavna: Od 2001. najveće ekonomije Njemačka i Francuska su bile potištene. Male zemlje, Irska i Španjolska su izvlačile Europu izvozom u Britaniju i van europe, te nekretninskim boom-om. Sada se nekretninski boom preokrenuo, jaki euro smanjuje izvoznu konkurentnost, Britanija i Amerika su rastom gdje su Njemačka i Francuska bile većinu ovog desetljeća + kreditna kriza + nafta od $140 + neugodna inflacija.

ne zna. Po nekim analitičarima, upravo je izgledno da će EU pasti u recesiju, dok će se Američka polako i otegnuto izvući ili je za dlaku izbjeći. Po drugima, Američka je već u recesiji koji mjesec. Recimo da je priča jednostavna: Od 2001. najveće ekonomije Njemačka i Francuska su bile potištene. Male zemlje, Irska i Španjolska su izvlačile Europu izvozom u Britaniju i van europe, te nekretninskim boom-om. Sada se nekretninski boom preokrenuo, jaki euro smanjuje izvoznu konkurentnost, Britanija i Amerika su rastom gdje su Njemačka i Francuska bile većinu ovog desetljeća + kreditna kriza + nafta od $140 + neugodna inflacija.

- Britanski mjehur na tržištu nekretnina je prsnuo. Prodaja kuća je na najnižem levelu u posljednjih 30 godina. Stopa inflacije od 3.8% najviša u posljednjih 10 godina. (Visoka inflacija dok cijene kuća padaju?) Kao i drugdje u Europi povjerenje potrošača je nisko. Britanija je najveća europska ekonomija van 15-članske euro-zone.

- Mjehur nekretnina je prsnuo i u Irskoj i zemlja se nalazi na rubu recesije. Cijene kuća su pale otprilike 15% ove godine uz predviđanje da će padati sve do pošetka sljedeće. Iako su neki drugi djelovi ekonomije dobri, izvoz primjerice, pad cijena na tržištu nekretnina je toliko velik da je izbrisao rast drugdje. Zapravo, Irski Economic and Social Research Institute predviđa kontrakciju gospodarstva ove godine od 0.4 posto, naspram rasta od 4.5% 2007. U prvom kvartalu BDP je pao 1.5%.

- U Španjolskoj je građevinska tvrtka Martinsa-Fadesa, sa imovinom od €10.8 milijardi objavila bankrot i tako postala najvećom žrtvom prskajućih europskih nekretninskih balona (porast cijena nekretnina u Americi u usporedbi sa euro-zonom je bio blag) i najvećom poslovnom propašću Španjolske. Groupa MF posjeduje najveću izgrađenu površinu u Španjolskoj, 28 mil. četvornih metara i posjeduje 170,000 jedinica u izgradnji. Ni prva ni zdanja koja je propala sigurno. Građevinski boom je nestao.

- Njemački izvoz pati zbog jakog eura i slabe amerike, a potrošači su najneraspoloženiji od 1991. I Francuski potrošači, dugo stup potražnje euro-zone, su neraspoloženi. Najslabije raspoloženi od 1987.

Više o Španjolskoj Martinsa-Fadesa grupaciji, Njemačkoj, Francuskoj u WSJ članku niže. I NYT ima slični tmurni outlook.

Spain, Ireland and Denmark are either in a recession or on the brink. Italy is stagnating. France is weakening fast. And Germany, the sturdy locomotive of European growth, is suddenly faltering — dashing most residual hopes that Europe could escape the upheaval in the United States.